Sú bezpečné dlhopisy naozaj bezpečné? Alebo: počuli ste už o úrokovom riziku?

Často sa stretávam s ľuďmi, ktorí už “ničomu neveria”, lebo ich “všetko sklamalo”.

Kúpili napríklad akcie alebo akciový podielový fond, nastal pokles o 30%, predali a zrealizovali stratu. Kúpili si štruktúrovaný produkt, kde bola vidina zárobku 7%, ale len za splnenia nejakej podmienky (napríklad, že ropa neklesne pod 50 USD za barel). Ropa klesla a opäť skončili so stratou.

Spoločným menovateľom bolo podľa môjho názoru nekvalitné investičné poradenstvo, keď nebolo klientovo dostatočne vysvetlené, čo ho čaká, aké sú riziká. V snahe predať produkt sa bohužiaľ uchyľujú “predavači” (nenazývam ich investiční poradcovia, lebo si to nezaslúžia) ku zjednodušeniam a prikrášľovaniu reality.

Dôsledkom je dosť veľa sklamaných ľudí, ktorí držia peniaze na účtoch v bankách, lebo “tam sú bezpečné”. Ale ukrajuje z nich inflácia a v poslednom čase dosť citeľná, takže pocit bezpečia je iluzórny. Alebo si kúpia dlhopisový fond, ktorý obsahuje kvalitné dlhopisy, kde je takmer 100%-ná pravdepodobnosť, že budú riadne a včas splatené.

A práve o jednom riziku, ktoré je spojené s dlhopismi, je tento článok. Myslím si totiž, že toto riziko si mnohí ľudia ani neuvedomujú. Poďme pekne po poriadku.

Keď idete robiť koláč, často potrebujete veľa ingrediencií: čokoládu, mleté orechy, múku, maslo, cukor… Prekvapujúco, ak idete mixovať dlhopisový fond, tak miešate prekvapujúco len dve hlavné ingrediencie: kreditné a úrokové riziko. Znalejší budú namietať, že keď si kúpim dolárový dlhopis, tak mám aj menové riziko. To áno, ale menové riziko je prítomné pri každej investícii, ktorá nie je vo vašej domácej mene: či si kupujete akcie, dlhopisy alebo byt v amerických dolároch, maďarských forintoch, vždy nesieme menové riziko. Ak sa daná mena znehodnotí voči euru, strácame.

Kreditné riziko

Kreditné riziko je jednoducho riziko, že ten, kto vydal dlhopis, ho nebude schopný riadne a včas splácať. V krajnom prípade sa môže stať, že prídeme o všetky peniaze: proste si kúpime dlhopis a dlžník nezaplatí vôbec nič, ani euro. Dlhopisy väčšiny krajín a aj veľkých svetových firiem má pridelený rating, teda nezávislé hodnotenie od renomovaných agentúr o schopnosti splácať svoje záväzky. Najvyšší rating je AAA, potom nasleduje AA, A, BBB, atď. Základná orientácia je, že ratingy BBB a vyššie sú investičné a ratingy BB, B a nižšie sú neinvestičné ratingy.

V našom príklade, ktorý bude nasledovať, si vyberieme dlhopisový fond s čo najnižším kreditným rizikom (lebo sme sa už toľkokrát sklamali), konkrétne fond, ktorý investuje len do najkvalitnejších štátnych dlhopisov krajín eurozóny. Nenájdete tam Taliansko, Španielsko, hoci obe krajiny majú investičný rating, ale naozaj len tie top krajiny. Konkrétne Francúzsko, Nemecko, Belgicko, Holandsko, Rakúsko a Fínsko.

Je marec 2020 a konzervatívny sklamaný investor si kúpi nízko nákladový na burze obchodovaný fond (ETF) s názvom iShares € Govt Bond 20yr Target Duration UCITS ETF.

Zdanlivo zložitý názov sa dá ľahko rozkódovať: “iShares” je marketingový názov rodiny fondov, ktoré sú spravované najväčšou investičnou spoločnosťou na svete, skupinou Black Rock. Ďalšia časť názvu, “€ Govt Bond” znamená, že ide o investície, ktoré sú v mene euro, “Govt” je skratka pre “government”, čiže ide o vládne (štátne) cenné papiere a “bond” je anglický výraz pre dlhopisy.

Takže ide o investíciu do štátnych dlhopisov v mene euro (niektoré európske štáty vydávajú aj dlhopisy v iných menách, napríklad v amerických dolároch). A teraz tá najťažšia časť “20yr Target Duration” sa dá zjednodušene popísať tak, že fond investuje do dlhopisov, ktoré majú dlhú lehotu splatnosti – 20 a viac rokov. Odborníci mi vynadajú, lebo durácia (duration) nie je to isté ako splatnosť, ale v tomto článku nemám priestor na podrobnejšie vysvetlenie a myslím si, že pre pochopenie pointy stačí vedieť, že ide naozaj o dlhopisy, ktoré majú veľmi dlhú splatnosť. No a napokon “UCITS” je regulácia pre všetky štandardné podielové fondy a “ETF” hádam už väčšina z vás pozná, je skratka pre “exchange traded fund”, teda fond obchodovaný na burze.

Takže si zosumarizujme, že fond, ktorý sme si kúpili, má nulové menové riziko (všetky dlhopisy sú v mene euro), najnižšie možné kreditné riziko (všetky krajiny majú minimálny rating AA- a sú to tie najbezpečnejšie krajiny eurozóny). Takisto má tento fond minimálne ročné náklady, ktoré by ukrajovali z výnosu, konkrétne 0,15% p.a. Čo sa však stalo? Investor si pozrie graf vývoja svojej investície a zakrúti sa mu hlava:

V júni tohto roku strácal voči nákupu (marec 2020) 37%, aktuálne stále asi 33%. Ako je to možné? To tu už nikto nič negarantuje?

Úrokové riziko

Príčinou je práve úrokové riziko, ktoré je spolu s kreditným rizikom jedným z dvoch hlavných rizík spojených s dlhopismi. Skúsim jeho podstatu vysvetliť na príklade, ktorý bude dúfam zrozumiteľný každému, kto pozná termínované vklady. Povedzme, že si uložím 10.000 EUR na trojročný termínovaný vklad s úrokovou sadzbou 1% p.a. To znamená, že každý rok mi banka vyplatí 100 EUR (1% z 10.000 EUR) a po 3 rokoch aj istinu, teda 10.000 EUR. Ide o jeden z najjednoduchších finančných produktov.

Ešte asi pred 20 rokmi ste si mohli kúpiť vkladové listy, ktoré boli papierovou formou termínovaného vkladu. Na tom papieri ste mali napísanú investovanú sumu, v našom prípade 10.000 EUR, úrokovú sadzbu (1% p.a.), dátum začiatku vkladu (napríklad 13.12.2018) a dátum ukončenia vkladu (13.12.2021). Potom tam bol názov banky, ktorá tento vkladový list vydala, povedzme Prvá Férová Banka, jej IČO, sídlo atď.

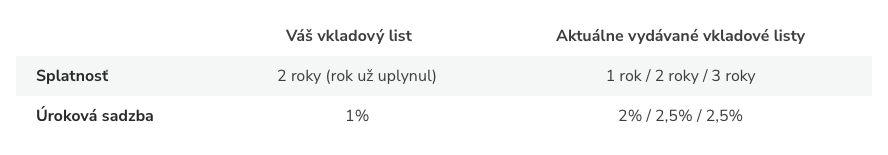

Takže ste si takýto vkladový list kúpili, odniesli domov a uložili do trezoru alebo len do krabice od topánok. Čo sa však nestalo? Rok po kúpe vkladového listu zaspíte za volantom, je z toho pekná búračka a musíte platiť škodu aj na aute, do ktorého ste nabúrali. Zákon schválnosti: je to najnovší Mercedes. Zistíte, že na pokrytie tejto pohromy vám nestačia peniaze na bežnom účte, tak sa rozhodnete predať vkladový list. Ale ďalšia smola: úrokové sadzby medzitým narástli a už ročné termínované vklady aj vkladové listy poskytujú úrok 2% p.a. Čo myslíte, dá vám niekto plnú sumu, teda 10.000 EUR za váš vkladový list, ktorý nesie úrok len 1% p.a.? Nie je to žiadna ťažká matematika, jasné, že nedá. Kupujúci volí medzi dvoma možnosťami:

Úprimne, bol by hlúpy, kto by od vás kúpil taký “slabý” vkladový list, keď aktuálne podmienky sú oveľa atraktívnejšie. Jedinou možnosťou je predať ho za nižšiu cenu, aby bol výnos pre kupujúceho približne rovnaký, aký majú aktuálne vydávané vkladové listy. V tomto prípade by ste museli ísť približne na cenu 9.700 EUR, lebo kupujúci získa:

100 EUR + 100 EUR (úroky vyplácané 13. decembra v rokoch 2020 a 2021)

10.000 EUR – splatná istina dňa 13.12.2021

Spolu: 10.200 EUR

Kúpna cena: 9.700 EUR

Hrubý výnos spolu: = 500 EUR (10.200 – 9.700)

Teraz sa pozrime na investíciu do aktuálne ponúkaných dvojročných vkladových listov:

Pri sume 10.000 EUR a úroku 2,5% ročne (viď tabuľku vyššie) je to za 2 roky presne 500 EUR.

V skutočnosti by férová cena za váš vkladový list bola o niečo vyššia ako 9.700 EUR, lebo 500 EUR z 9.700 EUR je o niečo viac ako 5%, ale treba rátať s tým, že ideálnu cenu ťažko dostanete, závisí od ponuky a dopytu a pre kupujúceho je ľahšie a bezpečnejšie kúpiť si nový vkladový list priamo od banky ako od vás.

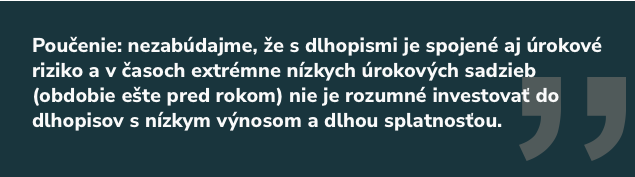

V každom prípade, z príkladu vyplýva podstata úrokového rizika: nárast úrokových sadzieb, krátkodobých aj dlhodobých, spôsobuje pokles cien všetkých inštrumentov, ktoré majú fixnú (nemennú) úrokovú sadzbu.

A presne to sa stalo aj pri fonde, ktorého vývoj ceny je na obrázku v tomto článku. A z tej matematiky, ktorú myslím pochopí aj človek, ktorý má absolvovanú len základnú školu, je tiež zrejmé, že čím má dlhopis dlhšiu splatnosť, tým viac bude jeho cena reagovať. Keďže vo fonde iShares € Govt Bond 20yr Target Duration UCITS ETF sú dlhopisy so splatnosťou 20 rokov a viac, prepad ceny bol výrazný – fond stratil od marca 2020 do augusta 2022, keď píšem tieto riadky, asi tretinu svojej hodnoty.

Mimochodom, nie v takomto rozsahu, ale drvivá väčšina dlhopisových fondov v druhom pilieri dôchodkového sporenia aj klasických dlhopisových fondov v roku 2022 stratila.

Autor: RNDr. Miron Zelina, CSc., podpredseda Výkonného výboru AOCP