Prezradím jednu dobrú investíciu

Určite poznáte otázku, ktorú vám ľudia položia: Čím sa zaoberáte? A ja ju pravidelne dostávam. Odpovedám, že som privátnym poradcom a zaoberám sa investíciami.

Po takejto odpovedi dostanem nasledovnú otázku: „Povedz mi jednu dobrú investíciu.“ Rozhodnúť sa, či je tá otázka skutočne primeraná, je asi jednoduchšie, ak ju porovnáme s otázkou automechanikovi, akú značku by mi odporúčal.

Na základe čoho? Či je auto rýchle, bezpečné, pohodlné, krásne, rodinné? Či má nízku spotrebu? Je náročné na servis? A môžu nasledovať nekonečné diskusie, či je Mercedes lepší ako BMW, lebo BMW je len BMW alebo je lepšie AUDI?

Aby som to nemusel ďalej vysvetľovať, rozhodol som sa, že vám poviem o jednej investícii. Nech sa páči, tu je príklad dobrej investície:

iSharesCore S&P 500 UCITS ETF

ISIN identifikácia: IE00B5BMR087

Výkonnosť bola za posledných 10 rokov celkom +220,44 % (k 31.08.2023), takže ročne +12,35 % p.a.

Zdroj: https://www.blackrock.com/americas-offshore/products/253743/ishares-sp-500-b-ucits-etf-acc-fund#chartDialog

Myslím, že teraz by ste sa spýtali na to, o čom to v skutočnosti je a kam sa dostanú vaše peniaze? Je možné do toho investovať? Kto to riadi? Je to bezpečné alebo rizikové? Aké zhodnotenie môžete v budúcnosti očakávať? Zodpovedajme si dané otázky pekne po poriadku.

O akú investíciu ide?

Ide o pasívne manažovaný fond obchodovaný na burze pomenovaný ako ETF. Fond kopíruje americký index S&P 500, ktorý obsahuje zmes nazývanú ako vážený priemer 500 rôznych amerických firiem.

Kam sa dostanú moje peniaze?

Zainvestovaním do tohto fondu sa prakticky stanete čiastočnými majiteľmi takých firiem, ako sú: Coca-Cola, Pepsi, Boeing, Apple, Microsoft, Google, Netflix, Procter & Gamble, Johnson & Johnson, Philip Morris, Facebook, atď., a to som pomenoval len tie najznámejšie z celkového počtu 500 firiem. Ako majiteľ týchto spoločností by ste získali podiel na ich zisku. To je aj základom zhodnotenia fondu.

Ako môžem do fondu investovať?

Kvôli tomu, že ide o investičný fond kótovaný na burze, prakticky ho môžete zakúpiť u ktoréhokoľvek brokera. Stačí si otvoriť investičný účet, previesť peniaze a ihneď investovať. Ale existuje jedno veľké „ALE“!

A to „ALE“ sú transakčné náklady. Investovanie (ako čokoľvek iné v živote) si vždy vyžaduje určité náklady. Mali by ste byť opatrní, aby ste nezaplatili viac za polievku ako za mäso. U brokera je jedna transakcia spoplatnená cca 5-8 EUR. Ak chceme investovať mesačne 100 EUR, v najlepšom prípade platíme 5 EUR za transakciu. Kým však investícia je v USA a teda v dolároch, naše eurá musíme najskôr zmeniť na doláre a tá zmena je tiež transakciou, tak ešte raz zaplatíme náklady 5 EUR. Takže investovaním 100 EUR by sme mali platiť náklady 10 EUR, čo je 10%-ný transakčný náklad. Skrátka, investovanie prostredníctvom brokera do tohto fondu môže byť, keď si nedáte pozor, veľmi drahé. Kým tento fond môžeme získať aj cez platformu ktorú vám v prípade záujmu viem odporučiť, kde sú transakčné náklady na úrovni 0,3%, tak v prípade mesačnej investície 100 eur sú náklady 0,30 eur.

Kto fond spravuje?

Fond prakticky nie je riadený; iba veľmi jednoduchý algoritmus určuje zoznam a pomer firiem vo fonde tak, že tieto firmy vo fonde pravidelne aktualizuje podľa oficiálneho zoznamu firiem v S&P 500 indexe. Takže trhový priemer je takto pravidelne aktualizovaný. Z indexu S&P 500 –tu nájdete informácie. Kvôli tomu, že fond nemá živého správcu (manažéra), je veľmi lacný, pretože netreba platiť portfólio manažérov a ich tímy, nemusia sa udržiavať budovy, firemné vozidlá, nekupujú sa ekonomické analýzy, neexistujú konferencie atď. Spomenuté náklady sú v prípade aktívne riadených investičných fondov zaúčtované na konečného zákazníka, teda majiteľa fondu, teda na vás. Náklady tohto druhu teda znižujú výnos fondu. Priemerný správcovský poplatok aktívne riadených investičných fondov ročne je cca. 2%, ale často aj 3%, kým fond, o ktorom píšem v tomto článku, takže iSharesCore S&P 500 UCITS ETF má ročné správcovské náklady len 0,07%.

A na tom veľmi záleží. Napríklad, keď ste zainvestovali do jedného aktívne riadeného fondu 10.000 EUR, tak ročné správcovské náklady sú na úrovni 200-300 eur. Keby ste peniaze zainvestovali do iSharesCore S&P 500 UCITS ETF, ročné náklady za správu sú len 7 EUR. Ako vidíte, ide o presvedčivý rozdiel.

Prečo je lepší pasívny investičný fond ako fond aktívne riadený?

Ak dostanem túto otázku, najprv sa opýtam ja: „Prečo sú lepšie bryndzové halušky než knedle s kapustou, prečo je lepší SUV ako sedan?“ Môže to byť záležitosť chute, ale aj dôvery. Faktom je, že s týmto indexovým fondom nikdy nezískate vyššie zhodnotenie ako priemerný výnos indexu-veď fond je priemerom. A dlhodobý priemerný výnos indexu S&P 500 je na úrovni 10% ročne. Túto informáciu si môžete skontrolovať, napríklad tu.

Ak vám nestačí ročný výnos 10% a chcete väčšie výnosy, musíte si nájsť úspešný aktívne riadený podielový fond, lebo o vyššie výnosy ako index sa pokúša mnoho aktívne riadených fondov. Musím zdôrazniť, že len málo z nich je schopných to dokázať.

Ako pracuje správca aktívne riadeného fondu?

Ak zostaneme pri príklade indexu S&P 500, tak správca niektorého fondu sa pokúsi vybrať si z 500 amerických spoločností napr. 100, o ktorých si myslí, že pravdepodobne budú mať lepšie výsledky ako zostávajúcich 400. Tie spoločnosti možno počas manažovania fondu vymení, alebo len zmení ich pomer vo fonde, takže obchoduje s nimi na burze, z čoho vznikajú transakčné náklady, ktoré sú na úkor výnosov klientov. Zmeny, ktoré robí aktívne riadený fond, treba odôvodňovať, sú potrebné ekonomické analýzy, ktoré pripraví buď on a jeho tím, alebo kupuje potrebné informácie od nezávislých analytikov, a to tiež niečo stojí.

Nakoniec zistíme, že ak bol manažér fondu úspešný, tak namiesto 10 %-ného priemerného zhodnotenia indexu získal 11%, teda o 1% viac. Z toho výsledného zhodnotenia musíme odrátať náklady, ktoré sú na úrovni 2% a tak zistíme že čistý výnos je len 9%; ide o prípad, ak manažér fondu urobil dobré rozhodnutia. Čo sa stane, ak sa manažér fondu dopustí niekoľkých chýb a namiesto priemerného úročenia 10% získa len 9%? Z toho tiež musíme odrátať náklady 2% a už sme na zhodnotení 7%p.a. namiesto priemerného zhodnotenia 10%. Podľa štatistiky len malé percento aktívne riadených fondov získa lepšie výsledky, ako je priemer.

Iba ťažko možno vopred odhadnúť, ktorému aktívne riadenému fondu sa to v budúcnosti naozaj podarí. Podľa môjho názoru je lepšie zostať pri pasívnych fondoch. Rozhodnutie je však na vás.

Je táto investícia riziková?

Ak sa s niekým rozprávam o investíciách, často sa dostaví otázka na tému rizika: „Je investovanie rizikové?!” Sami si dajte otázku: čo je riziko?

Poďme sa pozrieť na prvý prípad: aká je pravdepodobnosť, že stratíte všetky svoje zainvestované peniaze?

Písal som, že po zainvestovaní do tohto fondu sa stanete majiteľom 500 najväčších amerických firiem. Ide o americké banky, farmaceutické firmy, ropné rafinérie, výrobcov automobilov, chemické spoločnosti, telekomunikačné spoločnosti, poskytovateľov verejných služieb, obchodné reťazce, internetové spoločnosti atď. atď. Prakticky sa stanete majiteľom tých amerických firiem, ktoré sú základom hospodárstva USA. Tieto spoločnosti však pôsobia aj inde vo svete, stačí sa len rozhliadnuť doma: kde určite nájdete niekoľko výrobkov od tých spoločností, takže budete majiteľom takých firiem, ktorých výrobky každodenne používate. Aby ste stratili všetky zainvestované peniaze, muselo by sa stať, žeby všetky tieto spoločnosti zmizli bez stopy zo sveta. To by znamenalo celkový kolaps našej civilizácie a v tom prípade by bolo zbytočné hovoriť o tom, kde ste investovali.

Druhý prípad rizika je, že z investície si vyberiete menej peňazí, ako ste vložili.

Nechcem nič skrývať, aj to sa môže stať a s tým treba počítať. Ak investujete nezodpovedne, bez náležitých vedomostí a skúseností, môže k tomu dôjsť. Ale ak dodržiavate pravidlá, pravdepodobnosť straty bude veľmi nízka. Celkom eliminovať sa nedá, ale minimalizovať určite áno. Pozrime sa na to. Spomenul som, že priemerný výnos je na úrovni 10% ročne. To je priemerom za posledných 100 rokov. Počas tohto obdobia nájdeme niekoľko takých rokov, kde ročný zisk bol 40%; ale boli aj také roky, kde ročná strata bola -30%. Môže dôjsť aj k stavu, že v prvom/druhom roku budú zainvestované peniaze v 30%-nej strate. Pri pohľade na ďalšie roky vidíme, že pravdepodobnosť straty z roka na rok výrazne klesá.

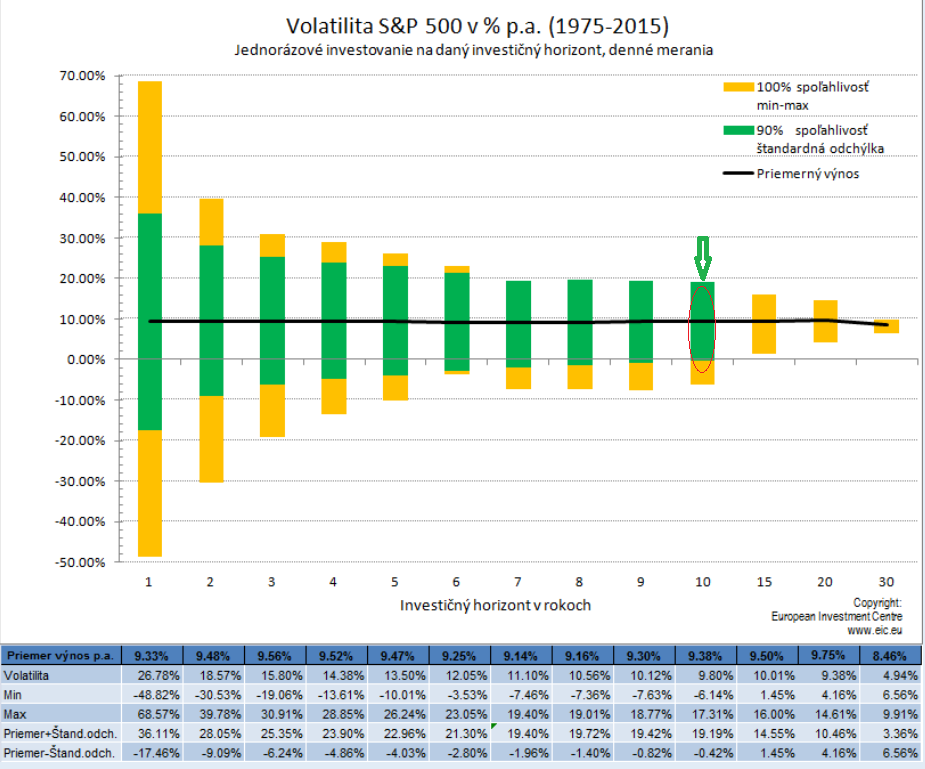

Pozrite si nasledujúci obrázok: Čierna čiara ukazuje priemerný výnos, čo je cca 10%. Žlté stĺpce ukazujú extrémne prípady, kým zelené sú normálne.

Zostaňme u tých zelených, extrémy sa vyskytujú veľmi ojedinele. Takže, zelený stĺpec ukáže možné výsledky, ktoré môžeme získať z investovania, ak necháme peniaze v investícii za dané obdobie. Ak napr. držíme investíciu počas siedmych rokov (7. stĺpec z ľavej strany), tak v najlepšom prípade budeme mať ročne 20%-ný vynos, v najhoršom prípade -5% ročne. Keď držíme investíciu počas desiatich rokov, tak v najlepšom prípade budeme mať 20% výnos za každý rok, v najhoršom prípade 0% ročne. Nad 10 rokov už v každom prípade budeme mať pozitívny výsledok, aj v prípade extrémnych období. Čo z toho vyplýva?

Investovať musíme minimálne na dobu 10 rokov, lebo od tej doby je pravdepodobnosť straty už len zanedbateľne nízka.

Aké je očakávané zhodnotenie?

Už som spomínal, že očakávaný výnos je približne 10%. Taký bol priemerný výnos za posledných 100 rokov. Skontrolovať si to môžete tu. Možno sa to aj v budúcnosti bude vyvíjať podobne. Čo znamená 10% ročne pre vašu investíciu? Ak zainvestujete 10.000 EUR, tak za 10 rokov môžete očakávať cca. 26.000 EUR. Za 20 rokov, napr. keď zainvestujete deťom na štúdium, tak to bude 67.000 EUR, ak pre seba na 30 rokov, napríklad na dôchodok, tak 174.000 EUR.

Prečo USA?

Je namieste otázka, prečo investovať do spoločností v USA, prečo nie v Európe, Afrike,Číne atď. Moja odpoveď je, že by sme mali zainvestovať aj mimo USA, veď v tom prípade svoje peniaze lepšie rozložíme a znížime riziko.

Musíme si však uvedomiť, že spoločnosti v tom fonde pôsobia globálne, takže ich výrobky a služby sú dostupné po celom svete. Platí to aj pre európske spoločnosti. Pretože najväčšie a najznámejšie európske spoločnosti tiež pôsobia globálne. Avšak pre Afriku či Áziu už často neplatí, že pôsobia globálne; len niektoré spoločnosti. Skúste vymenovať 10 čínskych, indických alebo afrických spoločností. Podarilo sa vám? Európske a americké kedykoľvek pomenujeme, takže investovať do niektorých európskych spoločností môže byť dobré rozhodnutie, ale investovať do USA je lepšie.

Teraz je na rade otázka, do ktorej spoločnosti je lepšie zainvestovať? Do takej, ktorá v prvom rade pôsobí na takom trhu, kde je nárast obyvateľstva, zvyšuje sa dopyt po výrobkoch tejto spoločnosti, alebo je lepšia taká, kde pokles obyvateľstva znižuje dopyt po jej výrobkoch? Teraz môžete povedať, že dobre, ale v Číne žije 4x toľko ľudí ako v USA, je tam 4x väčší trh, je pred vyšším rastom atď. Áno, máte pravdu, ale ja viem o dvoch dôležitých veciach, na základe ktorých by som do Číny neinvestoval. Môžeme sa na to hocijako pozrieť, ale v Číne je momentálne socializmus/komunizmus s jednou stranou. Je teda väčšia pravdepodobnosť, že stratíte zainvestované peniaze so znárodnením alebo na základe iného politického rozhodnutia. Po ďalšie, pred niekoľkými rokmi bola v Číne prísna politika obmedzujúca rodiny mať viac ako jedno dieťa, kvôli čomu sa narodilo viac chlapcov ako dievčat. To vplýva na skutočnosť, že počet obyvateľstva je v súčasnosti na vrchole a začne klesať, takže ich trh sa zníži.

Na záver nikomu neodporúčam používať výlučne tento fond. Oplatí sa vytvoriť také portfólio, kde okrem Fondu iSharesCore S&P 500 UCITS ETF budú aj fondy zamerané na európske spoločnosti; a to všetko si môžete doplniť aj realitnými fondmi alebo ďalšími svetovými fondmi.

Ak by ste mali záujem o ďalšie informácie o investovaní, alebo chcete názor na vaše už existujúce investície, kontaktujte ma, rád vám pomôžem. Na poplatkoch ušetríte značné sumy a zvýšite si očakávaný reálny výnos. Kontakt na mňa nájdete tu.