Vyhodnocovanie rizika firemných dlhopisov: Ako sa ochrániť pred stratou peňazí.

V poslednej dobe sa objavuje veľa ponúk na investovanie do firemných dlhopisov s lákavou reklamou, ktoré sľubujú výnosy ako napríklad 8 % ročne alebo 12 % ročne a podobne. V tomto článku sa zameriame na dôvody, prečo väčšinu firemných dlhopisov neodporúčam ako investíciu. Zároveň vám ukážem rozumnú alternatívu, ktorá dokáže bezpečnejšie zhodnotiť vaše úspory.

Nedávno mi do kancelárie zavítal klient na konzultáciu, ktorého zaujala ponuka, ktorú obdržal od svojho privátneho bankára. S nadšením mi rozprával o tom, ako prebiehalo ich stretnutie, aké informácie mu bankár prezentoval, ako lákavá bola ponuka a aké výnosy mu sľubovali. Cítil sa však pod tlakom, keďže možnosť investovať mala časové obmedzenie a potreboval sa rýchlo rozhodnúť. „Aký je dôvod Vašej návštevy?“ opýtal som sa ho. „Chcel by som počuť aj iný pohľad na túto investíciu, preto som sa obrátil na Vás,“ odpovedal mi. S úsmevom som mu povedal, že rado sa stalo, avšak potrebujem viac informácií na zhodnotenie. „Hovoril Vám Váš bankár aj o rizikách spojených s touto investíciou?“ opýtal som sa. Po chvíli ticha a zjavného zamyslenia mi odpovedal so zreteľnou vážnosťou:

„O rizikách sa nehovorilo vôbec. Všetko bolo opísané len v najlepších možných termínoch.“

Keď som mu objasnil klady a zápory danej investície, bolo vidieť, ako mu spadol kameň zo srdca. Poradil som mu, ako by mal ďalej postupovať, avšak rozhodnutie som nechal na ňom. Neskôr mi dal vedieť, že sa rozhodol danú investíciu nevyužiť.

A práve tu sa skrýva kameň úrazu pri investovaní. Niektorí bankári a finanční poradcovia sa sústredia na plnenie vlastných cieľov a často ponúkajú produkty, ktoré potrebujú predať alebo ktoré im môžu priniesť atraktívnu províziu. Snažia sa tak získavať prostriedky pre tých, ktorí ich potrebujú. Klient a jeho individuálne potreby však často nie sú na prvom mieste. Práve preto sa nezaujato venujem klientom, ktorí sa chcú lepšie orientovať v množstve ponúk, s ktorými sa v živote stretávajú.

Ak máte záujem o pomoc pri investovaní, hodnotím produkty s ohľadom na to, či by sme ich mali alebo nemali zaradiť do portfólií. Toto rozhodnutie závisí od toho, či daný produkt spĺňa prísne kritériá pre ochranu peňazí a ako sa hodí k investičným stratégiám mojich klientov. Treba si uvedomiť, že tieto hodnotenia nezohľadňujú celkovú kvalitu hodnoteného produktu, bez ohľadu na to, či je táto kvalita vyššia alebo nižšia. Dokonca aj tie produkty, ktoré neodporúčam mojim klientom, môžu byť vhodné pre iný typ investorov.

Pozor na riziká spojené s firemnými dlhopismi od miestnych predajcov.

Na príklade Českej republiky je zrejmé, že firemné dlhopisy už spôsobili investorom straty v hodnote miliárd korún. Ľudia, ktorí investovali do dlhopisov, často robia rozhodnutia na základe emócií, ovplyvnení peknými obrázkami a sympatickými textami.

V poslednej dobe sa objavuje veľa ponúk firemných dlhopisov s lákavou reklamou, ktoré sľubujú výnosy ako napríklad 8 % ročne alebo 12 % ročne a podobne. Zároveň vám ukážem rozumnú alternatívu, ktorá dokáže bezpečnejšie zhodnotiť vaše úspory.

Pokiaľ ide o konkrétnu spoločnosť Proxenta, z uvedených dôvodov neodporúčam investovať do ich dlhopisov, aj napriek tomu, že sú dlhšie známe. Podobne neodporúčam väčšinu dostupných firemných dlhopisov emitovaných na Slovensku alebo v Českej republike. Investori by mali byť opatrní vzhľadom na nedostatočné informácie a absenciu záruk. Skutočne kvalitných dlhopisov je len veľmi málo.

Jedným z kritérií pre výber firemných dlhopisov je hodnotenie od renomovanej ratingovej agentúry.

Tým nechcem tvrdiť, že investičný rating je zárukou, že emitent nezbankrotuje. Avšak považujem ratingové agentúry za profesionálov, ktorí zhodnocujú schopnosť splácať záväzky týchto spoločností. V prípade dlhopisov bez ratingu si každý musí vykonať vlastnú analýzu. Koľko ľudí je však schopných takú analýzu uskutočniť? Nechcem tým naznačovať, že každá firma bez ratingu je automaticky nekvalitná a odsúdená na bankrot. Bez ratingu je však obtiažnejšie porovnať úrokovú sadzbu s inými dlhopismi a zhodnotiť, či táto sadzba zodpovedá rizikám. Pri verejne obchodovateľných dlhopisoch s ratingom je úrok spravidla primeraný. Firma s ratingom je preto podrobnejšie kontrolovaná a investičné rozhodnutie je tak jednoduchšie.

Predajcovia týchto dlhopisov často argumentujú schváleným prospektom od Národnej banky Slovenska (NBS). Avšak prítomnosť prospektu nezaručuje úspech takéhoto projektu. NBS má za úlohu požadovať, aby daný subjekt poskytoval v prospekte informácie. Schválením prospektu sa NBS nevyjadruje o tom, či ide o podvod alebo nie. Prospekt tiež nezaručuje kvalitu dlhopisu.

Okrem úrokovej sadzby musia firmy platiť aj za distribúciu týchto dlhopisov, vrátane provízií. Ide o poplatok za predaj, ktorý nemusí byť zanedbateľný. Predajcovia si za to nechávajú dobre zaplatiť. Toto spolu s úrokom zvyšuje náklady na financovanie a môže spôsobiť problémy.

Odporúčam použiť pravidlo 2 % a 5 %.

Väčšina firemných dlhopisov nespĺňa vyššie uvedené parametre. Ak už máte takéto dlhopisy, platí, že maximálne zastúpenie jedného firemného dlhopisu v portfóliu by malo byť 5 % z celkovej hodnoty majetku, ak má dlhopis investičné hodnotenie. Ak má dlhopis špekulatívne hodnotenie alebo nie je hodnotený, maximálna hodnota by mala byť 2 %. To znamená, že ak máte finančný majetok vo výške 100 000 eur, mali by ste investovať maximálne 2 000 – 5 000 eur do jedného dlhopisu. Toto obmedzenie neplatí pre štátne dlhopisy. Ak máte 50 000 eur a všetko ste investovali iba do jednej finančnej skupiny, silne odporúčam zmeniť vašu stratégiu. Možno na tom nezarobíme, ale ani nebudeme mať problémy, ak sa vyskytnú komplikácie.

Investovaním do dlhopisov Proxenta, dlhopisov J&T a podobných sa vlastne investuje do jediného dlhopisu.

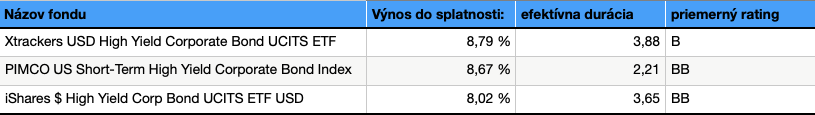

Jednou z alternatív ku investovaniu do jednotlivých dlhopisov sú dlhopisové fondy a ETF.

Tieto fondy poskytujú možnosť vytvárania diverzifikovaného portfólia dlhopisov. Hoci toto riešenie môže mať nižší výnos, avšak lepšie spĺňa parametre ochrany investovaných peňazí.

Napríklad, iShares $ High Yld Corp Bd ETF USD Dist je ETF, ktoré sa zameriava na investície do korporátnych dlhopisov s hodnotením na špekulatívnej úrovni. Priemerné hodnotenie týchto dlhopisov je BB, čo je rovnaké hodnotenie ako majú štátne dlhopisy niektorých krajín, ako napríklad Grécko, Srbsko alebo Brazília. Medzi spoločnosťami s hodnotením BB patria napríklad Ford alebo Petrobras. Celkový počet dlhopisov v portfóliu tohto ETF je 1193 a do desiatich najväčších dlhopisov je investovaných 10 % celkového portfólia.

Priemerný výnos do splatnosti dlhopisov v portfóliu tohto ETF je 7,7 % ročne. Za posledných 12 mesiacov bola vyplatená dividenda vo výške 4,8 % ročne.

Záver:

Pri investovaní do dlhopisov sa zamerajte na dôkladné preskúmanie a porozumenie rizikám. Niektorí finanční poradcovia sa sústredia viac na svoje vlastné záujmy, preto je dôležité nájsť spoľahlivého a nezávislého poradcu, ktorý sa zaujíma o vaše individuálne potreby.

Odporúčania:

- Preskúmajte investičné produkty dôkladne a zistite viac o ratingu emitenta, splatnosti a rizikách spojených s dlhopismi.

- Diverzifikujte svoje investície a zvážte možnosť investovať do dlhopisových fondov a ETF, ktoré umožňujú vytváranie diverzifikovaného portfólia, namiesto investície do jedného firemného dlhopisu.

- Vyberte si spoľahlivého finančného poradcu, ktorý bude mať skutočný záujem o vaše potreby a ciele.

- Dôkladne si preštudujte informácie o produktoch a neváhajte klásť otázky týkajúce sa rizík a nákladov.

Pamätajte si, že investovanie prináša riziká aj príležitosti. S dobrým poradenstvom a informovanými rozhodnutiami môžete dosiahnuť lepšie výsledky vo vašich investíciách.